L.C. César Aguilar Aguilar

Es importante recordar que expedir comprobantes fiscales digitales por Internet (CFDI) por los actos o actividades realizadas, por los ingresos que perciban o por las retenciones de contribuciones que efectúen los contribuyentes, es una obligación de los contribuyentes, tanto personas físicas como morales, esto de conformidad con el artículo 29, párrafos primero y segundo, fracción IV y penúltimo párrafo del Código Fiscal de la Federación (CFF) y 39 del Reglamento del CFF, en relación con la regla 2.7.1.21., y el Capítulo 2.7 De los Comprobantes Fiscales Digitales por Internet o Factura Electrónica de la Resolución Miscelánea Fiscal (RMF) vigente.

Ahora bien, a partir del 1 de enero de 2022 se actualizó la versión del CFDI pasando a la versión 4.0, y es desde el 1 de abril de 2023 que es la única versión que pueden utilizar los contribuyentes.

Entre los principales cambios incluidos en la versión 4.0 se encuentran los siguientes:

a) El campo “Nombre denominación o razón social del receptor” es un campo obligatorio.

b) Se incorporan los campos “Régimen fiscal del receptor” y “Domicilio fiscal del receptor”, los cuales son de uso obligatorio.

c) Se incorpora el campo “Exportación”, donde deberá señalarse si el comprobante corresponde a una operación de exportación definitiva o temporal.

d) Se incorporan los campos “Periodicidad”, “Meses” y “Año”, para efectos de la emisión de las facturas globales.

e) Se adiciona el elemento ACuentaTerceros, el cual sustituye al “Complemento Concepto PorCuentadeTerceros”

f) Se adiciona el campo “Objeto del impuesto”.

Luego entonces surge la pregunta ¿Es obligatorio proporcionar mi régimen fiscal al solicitar mi factura?, la respuesta es sí, para poder emitir el CFDI con la versión 4.0, se debe proporcionar el régimen fiscal al momento de solicitar la factura. Lo anterior es de suma importancia, pues en caso de no contar con el CFDI, el gasto o inversión será no deducible para efectos del Impuesto sobre la Renta y el Impuesto al Valor Agregado correspondiente será no acreditable.

De acuerdo con la Regla 2.7.1.2. de la Resolución Miscelánea Fiscal vigente y el Anexo 20, los requisitos mínimos para solicitar una factura son:

- RFC

- Nombre del receptor

- Régimen fiscal del receptor

- Código postal del domicilio fiscal del receptor

- Uso fiscal que le darás a la factura

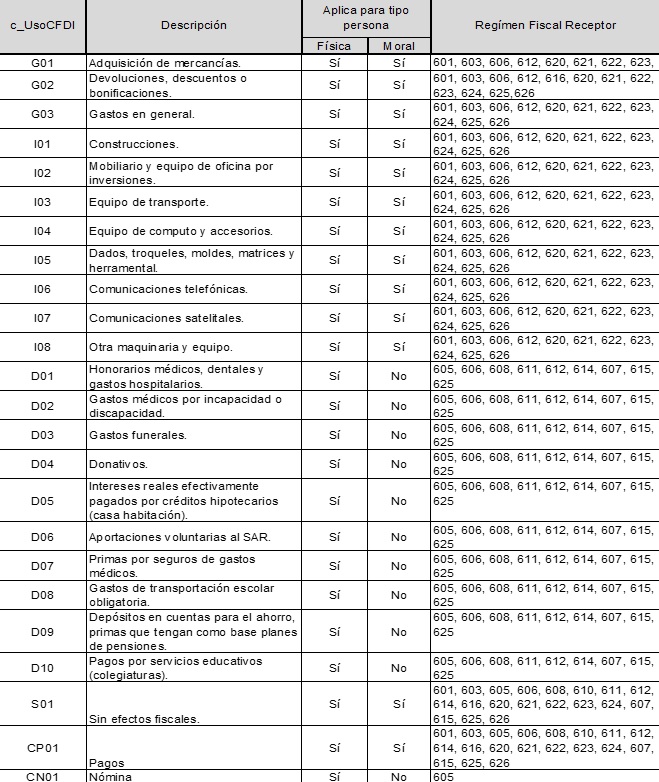

Por último, es importante destacar que al timbrar un CFDI, se valida que la clave del campo “Uso de CFDI” perteneciente al contribuyente, persona física o persona moral, corresponda al régimen fiscal de acuerdo con el catálogo “c_UsoCFDI”.

A continuación, se muestra la tabla dada a conocer por el Servicio de Administración Tributaria con las claves de uso del CFDI, así como la relación que guardan con el contribuyente y el régimen fiscal:

¡Síguenos en Facebook!

Contenido relacionado con esta nota:

- Legalidad de los requisitos del CFDI 4.0 no establecidos en el CFF: cláusula habilitante

- Expedición de CFDI y criterio de la autoridad: 24 horas o durante el año

- Errores en la emisión de CFDI de nómina: Plazo para corregirlos en 2023

Consulta nuestras últimas entradas:

- Plazos legales para la obtención de saldos a favor en la DAISR de PF 2022

- Trabajador extranjero que presta servicios desde México a empresa extranjera: ¿Debe presentar DAISR en nuestro país?

- Requisitos previos para el envío de la Declaración Anual 2022: e.firma y/o contraseñas vigentes