Análisis de la reforma al sistema de pensiones en México

Por: Dunstan Oriel Torres Hernández.

En nuestro país, el objetivo de la seguridad social es garantizar el derecho a la salud, a la atención médica, a la protección de los medios de subsistencia y al otorgamiento de una pensión. Este último cobra especial importancia, debido al rápido envejecimiento demográfico y a las características del mercado laboral.

Es una realidad que el incremento de la esperanza de vida y la reducción en la tasa de natalidad han generado un cambio en la estructura demográfica; en este sentido, la pensión es un problema importante a considerar, debido a que la población de la tercera edad está incrementando de manera considerable en casi todo el mundo, por lo que los sistemas de pensión se han fragmentado de manera total o parcial buscando modelos más viables que respondan a dicha problemática.

En términos del Instituto Mexicano del Seguro Social (IMSS), la pensión es una prestación económica destinada a proteger al trabajador al ocurrirle un accidente de trabajo, padecer una enfermedad o accidente no laborales, o cumplir cierta de edad; asimismo, protege a sus beneficiarios en caso de fallecimiento del trabajador o pensionado.

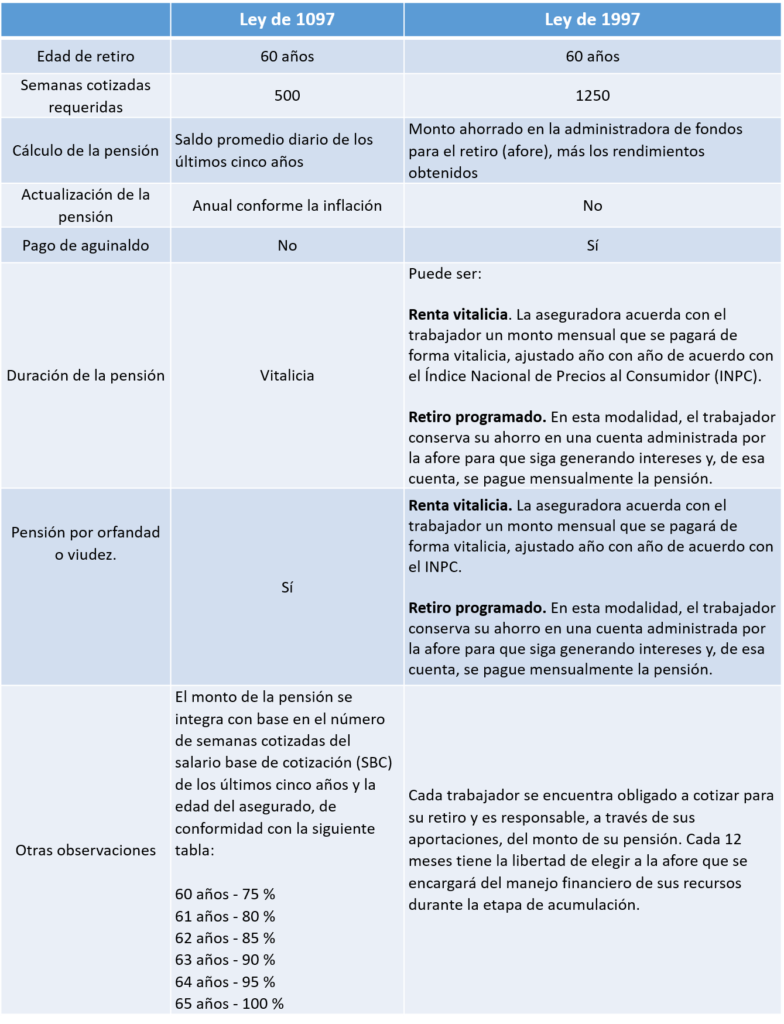

En México coexisten dos sistemas de pensiones —uno basado en la Ley del Seguro Social de 1973 y otro en la de 1997— los cuales, hasta el 15 de diciembre del año 2021, indicaban lo siguiente:

El sistema de pensiones en México está regido por diversas leyes, con fundamento lo establecido en el Artículo 123 constitucional, que en la actualidad incluye a las siguientes leyes específicas:

- Ley del Seguro Social (LSS)

- Ley del Sistema de Ahorro para el Retiro (LSAR)

- Ley de Protección y Defensa al Usuario de Servicios Financieros (LCONDUSEF)

El 16 de diciembre de 2020 fueron publicados en el Diario Oficial de la Federación los decretos por los cuales se reforman, adicionan y derogan diversas disposiciones de la LSS y la LSAR. Entraron en vigor el 1º de enero de 2021, destacando los siguientes cambios:

a) Semanas cotizadas para otorgar pensión por cesantía en edad avanzada y vejez

Se reduce el número de semanas cotizadas para tener derecho a una pensión, mediante un ajuste gradual que inicia con 750 semanas para 2021, las cuales se irán incrementando en 25 semanas por año hasta llegar a mil en 2031, en lugar de las mil 250 semanas contempladas antes de la reforma.

Es importante indicar que se mantiene la edad de retiro en 60 años.

b) Pensión mínima garantizada

Se recompone el monto de la pensión garantizada a los trabajadores considerando el promedio de su salario base de cotización durante su afiliación al Instituto.

Tomando en cuenta las semanas de cotización, el rango salarial y la edad, el trabajador podrá acceder a una pensión desde 2 mil 622 pesos hasta 8 mil 241 pesos.

El monto de la pensión se actualizará anualmente en el mes de febrero, conforme al Índice Nacional de Precios al Consumidor para garantizar su poder adquisitivo.

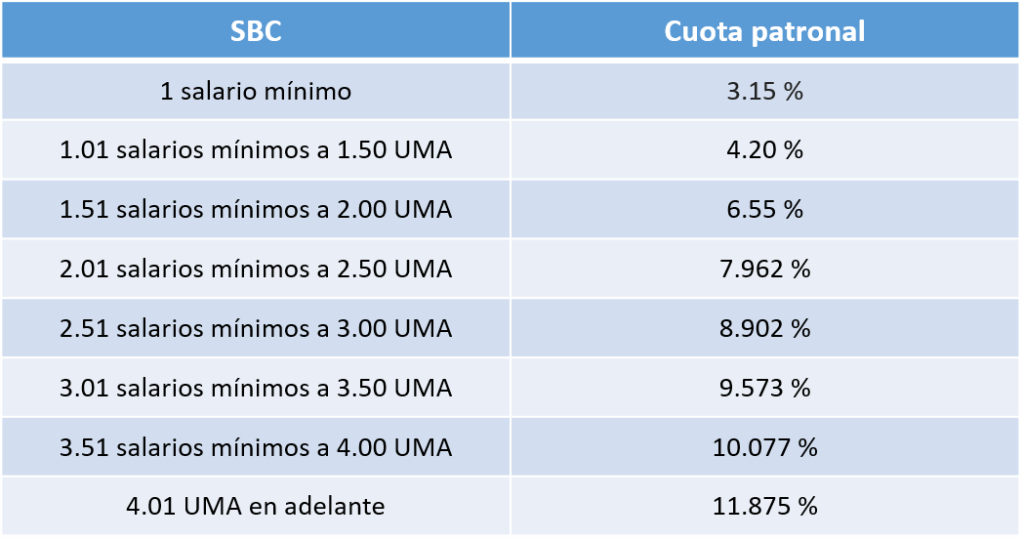

c) Aportación patronal a las cuotas y de retiro, cesantía en edad avanzada y vejez.

Los patrones cubrirán la cuota que les corresponde sobre el salario base de cotización de los trabajadores. En este aspecto, se actualiza la cuota a cargo del patrón por las ramas de cesantía en edad avanzada y vejez, mediante una tabla cuya actualización será gradual en función del Salario Base de Cotización (SBC) del trabajador y dicho salario en Unidad de Medida y Actualización (UMA) de la siguiente forma:

- En 2021 y 2022 los patrones continuarán cubriendo la cuota patronal del 3.150 % sobre el SBC de todos sus trabajadores.

- En 2023, la cuota patronal será a partir de 3.150 % sobre trabajadores que ganen un salario mínimo, y un máximo de 4.241 % sobre trabajadores cuyo SBC sea de 4.01 UMA en adelante.

- De 2024 a 2029, la cuota patronal será desde 3.150 % sobre trabajadores que ganen un salario mínimo y un máximo de 5.331 %; 6.422 %; 7.513 %; 8.603 %; 9.694 % y 10.784 % por cada año subsecuente sobre trabajadores cuyo SBC sea de 4.01 UMA en adelante.

- Para el año 2030, se hará conforme a lo siguiente:

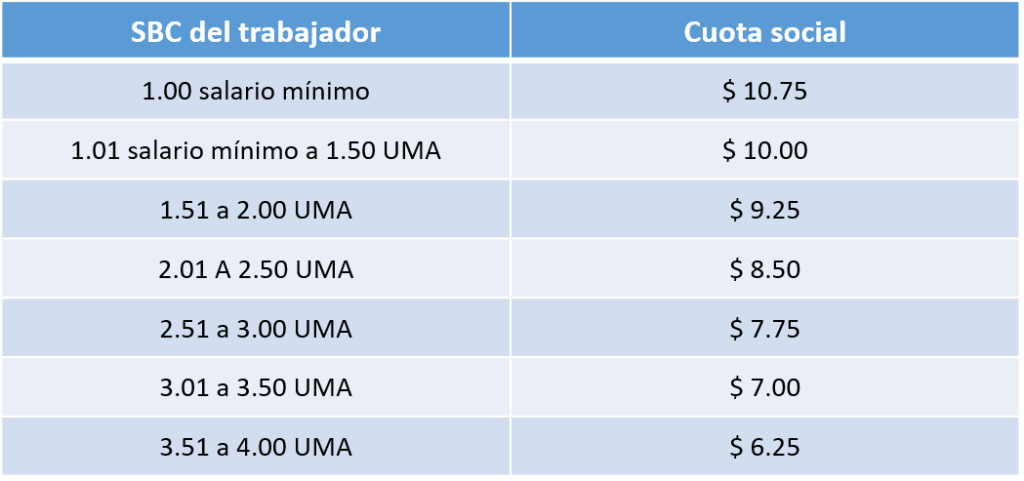

El Estado aportará una cuota social por cada día de salario cotizado para los trabajadores que ganen hasta cuatro UMA. Anteriormente, esta aportación se consideraba para los trabajadores que ganaran hasta 15 veces el salario mínimo.

d) Aportación general del Estado al seguro de cesantía y vejez.

A partir del año 2023, se eliminará la cuota general aportada por el Estado por el equivalente al 7.43 % del total de las cuotas patronales de esos ramos.

e) Aportación del Estado como cuota social al seguro de cesantía y vejez.

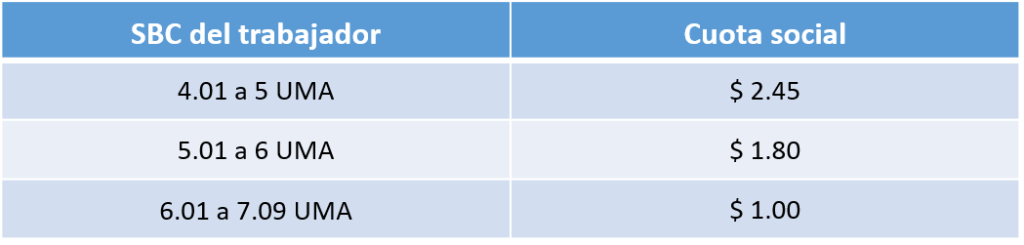

A partir del año 2023, la cuota social que aporta mensualmente el Gobierno Federal por cada trabajador se restructura y será aplicable únicamente a trabajadores con ingresos hasta de cuatro UMA, tal como se indica a continuación:

De forma temporal, del 1 de enero al 31 de diciembre de 2023, el Gobierno Federal cubrirá mensualmente una cuota de seguridad social por cada día de salario cotizado, para los siguientes rangos de SBC:

f) Cambio en la modalidad de pensión por cesantía en edad avanzada o vejez

Los trabajadores podrán optar entre contratar un seguro de renta vitalicia o mantener los recursos en una afore y efectuar retiros programados del saldo.

g) Ayuda para gastos de matrimonio

Se modifica la medida para determinar la ayuda por gastos de matrimonio, por lo que ahora serán 30 UMA respecto de las 30 veces de salario mínimo contempladas anteriormente.

h) Asignaciones y ayudas a pensionados por invalidez

Se incluyen las asignaciones familiares y las ayudas asistenciales como parte de la pensión que se otorgará por retiro, cesantía en edad avanzada y vejez, las cuales serán financiadas mediante la cuota social que aportan el Estado y el patrón.

i) Retiro de subcuenta de aportaciones voluntarias

Se modifica la frecuencia con la que el trabajador podrá hacer retiros de la subcuenta de aportaciones voluntarias en cualquier momento, conforme al procedimiento que establezca la CONSAR, ya que anteriormente solo se permitía una vez cada seis meses.

j) Comisiones de las afores

Las comisiones que cobren las afore estarán sujetas a un máximo, el cual será el promedio aritmético de las aplicables en Estados Unidos, Colombia y Chile.

La cobertura de los sistemas de pensión en nuestro país se lleva a cabo bajo el procedimiento de incorporación obligatoria en el caso de los adherentes al IMSS, al cual están sujetos todos los trabajadores que mantengan una relación de dependencia con algún patrón.

Algunos países han implementado políticas tendientes a mantener el valor de los fondos de pensiones de los trabajadores con medidas como subsidios a las cotizaciones y el apoyo directo, tanto a trabajadores como empresas. No obstante, la reforma de pensiones en nuestro país puede generar una presión al gasto público en el futuro, ya que puede llegar el momento en el que el Estado no disponga de los recursos de manera inmediata para compensar la reducción de las semanas de cotización y conceder los aumentos propuestos a las pensiones.

Síguenos en Facebook

Contenido relacionado:

- Reformas en materia de Home Office que debes conocer

- Reformas a la Ley Federal del Trabajo en materia de Home Office

- Estímulos fiscales para incentivar el uso de medios de pagos electrónicos 2020

Contenido recomendado:

- Prepara tu Declaración Anual de Personas Morales

- Simulador de la declaración anual de ISR 2020 para personas morales

- Iniciativa de reforma en materia de subcontratación laboral (outsourcing)

Los comentarios u opiniones contenidos en los artículos publicados en Soy Conta, son responsabilidad de su autor, pudiendo ser distintos a los criterios dados a conocer por las autoridades fiscales; tampoco representan una asesoría, consejo o prestación de servicios de ninguna índole. 2018. Se prohíbe su reproducción total o parcial.