Por: CPC. Alberto Copado

Conoce todo lo que debes saber sobre el manejo de los viáticos y gastos de viaje: qué son, cómo se clasifican y cuáles son los elementos indispensables que no puedes perder de vista al momento de timbrar los comprobantes fiscales correspondientes.

¿Qué son los gastos de viaje y los viáticos?

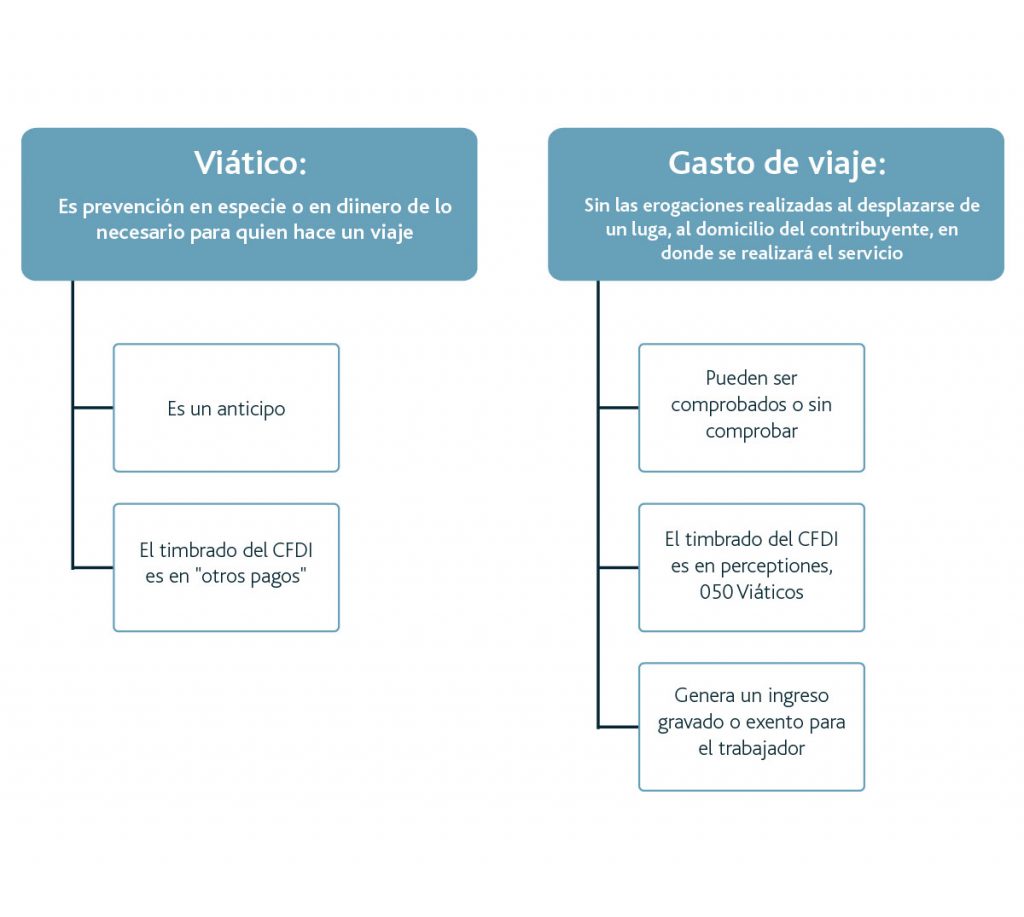

Primero, comencemos por definir que los viáticos son aquellos gastos que se realizan en el lugar en donde se desarrollará la actividad encomendada, diferente al domicilio del contribuyente donde normalmente se desarrolla su actividad económica.

Por otro lado, los gastos de viaje son las erogaciones realizadas al desplazarse del lugar donde se encuentra el domicilio del contribuyente al sitio en donde se realizará el servicio.

Diferencias entre viáticos y gastos de viaje

Clasificación de los viáticos

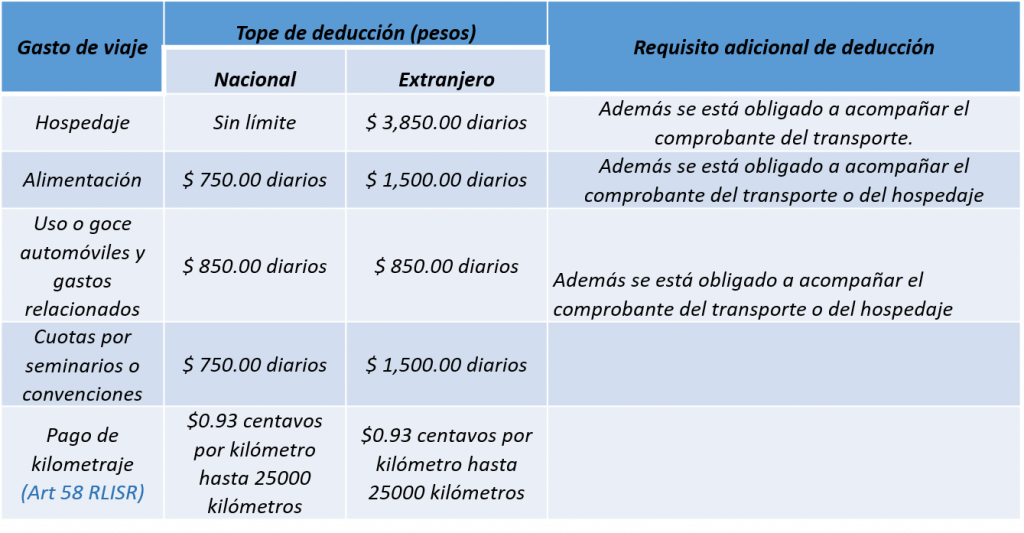

Los viáticos se pueden clasificar en gastos de alimentación, transporte, hospedaje, seminarios o convenciones y goce temporal de automóviles.

Ahora bien, de acuerdo con la Ley del Impuesto Sobre la Renta (LISR), en su artículo 28, fracción V, los topes de los viáticos deducibles son:

Para poder deducir la alimentación, no hay que olvidar que si solo va acompañada del comprobante de la transacción, el gasto debe realizarse con la tarjeta de crédito de quien hace el viaje.

Por otro lado, el artículo 28 de la LISR no establece un tope para el gasto de viaje relativo al transporte proporcionado por un tercero, por lo que no se tiene límite para boletos de avión, autobús, barco o servicios privados de transporte terrestre.

Los topes antes señalados son para gastos de viaje, no así para viáticos. Por consiguiente, los topes mencionados no son aplicables a viáticos.

Como requisito de deducibilidad, los viáticos o gastos de viaje solo pueden otorgarse a quienes sean o presten servicios de:

- Trabajadores

- Asimilados a salarios

- Honorarios, (en donde el CFDI puede ser a nombre de su cliente o a nombre del profesionista que presta el servicio)

Normatividad y regulación

A continuación, te compartimos un poco de las normas que regulan los viáticos en el país para que las tengas presentes dentro de tus procesos y puedas llevar a cabo una correcta gestión:

- Artículo 28, fracción V de la LISR.

- Artículo 93, fracción XVII de la LISR.

- Artículos 57 y 152 del Reglamento de la Ley del Impuesto Sobre la Renta (RLISR).

- Regla 2.7.5.3 de la Resolución Miscelánea Fiscal para 2020.

- Guía de llenado del comprobante del recibo de pago de nómina y su complemento.

En el caso de los servicios profesionales (honorarios), debemos tomar en cuenta el artículo 18 de la Ley del IVA, el cual destaca que los viáticos cobrados también forman parte de la contraprestación y, por tanto, serán motivo de base de retención tanto en IVA como en ISR.

En este punto hay que tener especial cuidado, ya que si pretenden deducir viáticos o gastos de viaje para accionistas y estos no reúnen los requisitos de deducibilidad, pueden considerarse como dividendos fictos por parte de la autoridad.

Ejemplos de su registro contable

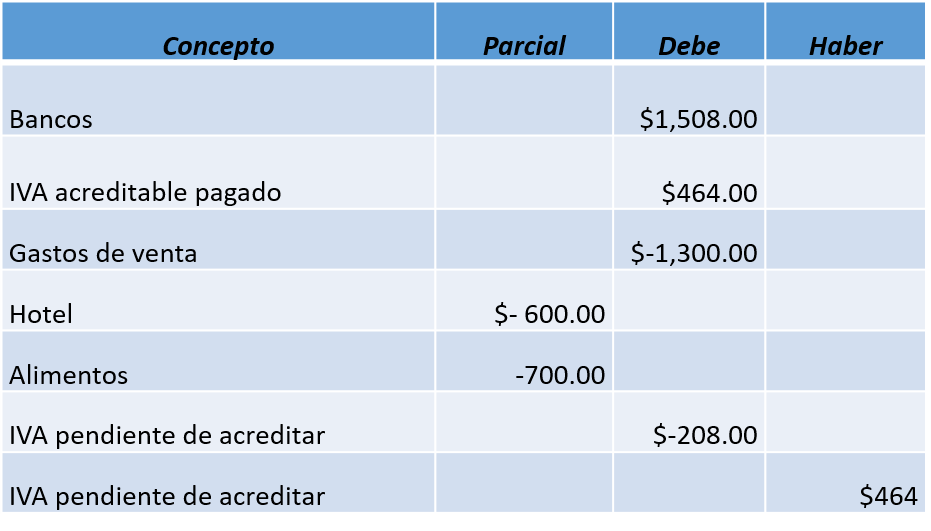

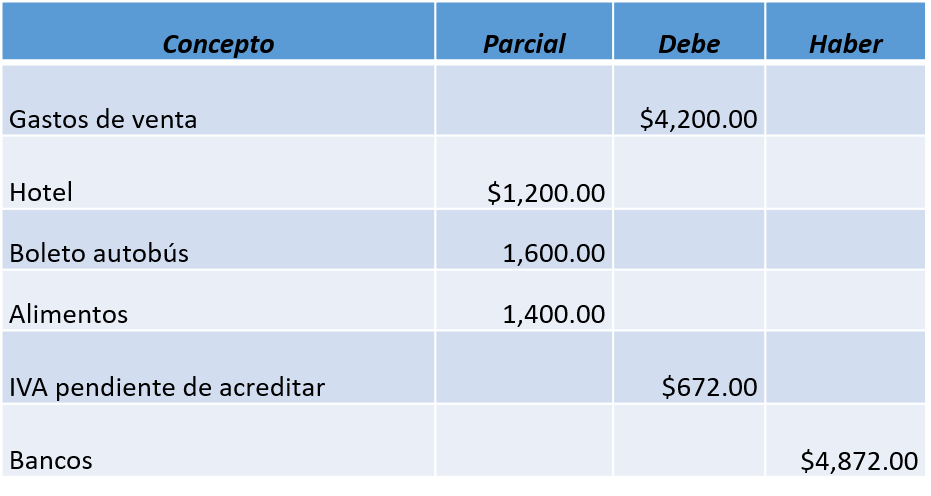

Supongamos que la empresa El Pollo S.A. de C.V. envía a uno de sus trabajadores de la Ciudad de México a Guadalajara para realizar el inventario en la sucursal ubicada en El Salto, para lo cual le deposita $4,872.00 para su estancia de dos días.

El asiento contable a realizar, atendiendo al principio o postulado de devengo contable, que señala que las operaciones deben reconocerse en su totalidad en el momento en que ocurran, independientemente de la fecha en que se consideren realizadas para fines contables, sería:

Bien, ahora supongamos que tres días después el trabajador entrega su comprobación de gastos y hace la devolución de un día de hotel y un día de alimentos, ya que su estancia en Guadalajara solo fue por un día; por lo que el asiento contable sería:

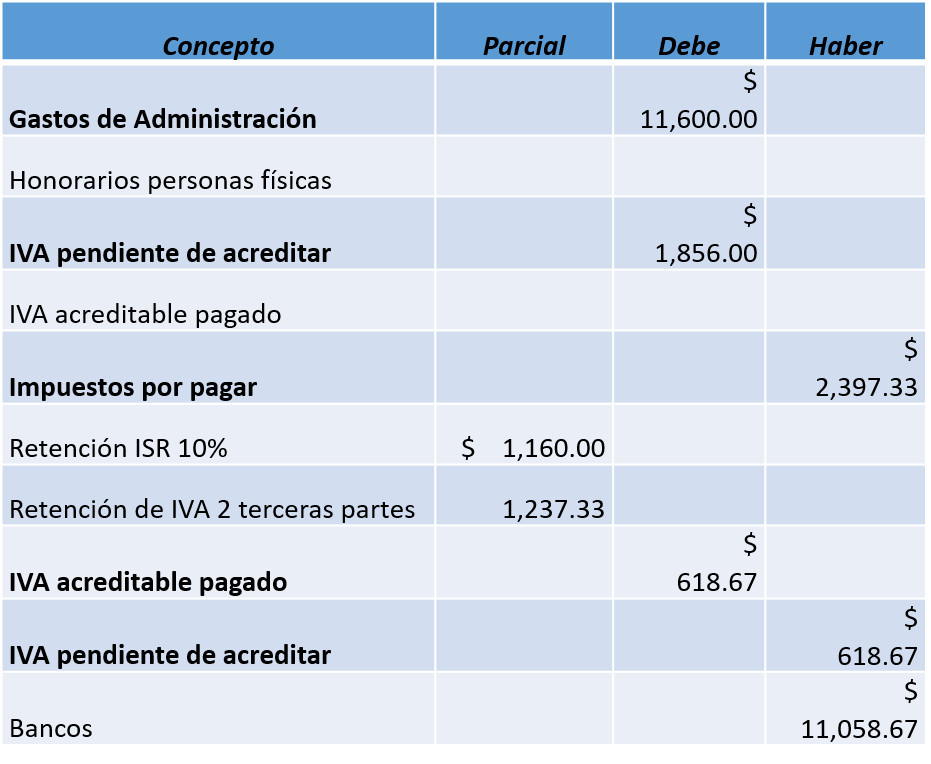

Para el pago de honorarios, de viáticos y gastos de viaje, recordemos que debemos tomar en cuenta el artículo 18 de la Ley del IVA. Por lo tanto, si en enero contratamos los servicios de una persona física de Querétaro a la Ciudad de México por $10,000.00 de honorarios y le incluimos $1,600.00 más por concepto de viáticos y gastos de viaje más IVA, el asiento contable sería:

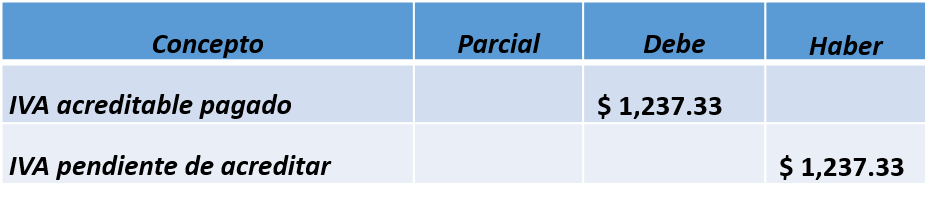

El monto total del pago de $11,600.00 será la base de retención de ISR e IVA. Asimismo, el IVA acreditable pagado correspondiente a la retención podrá ser acreditable hasta el mes en que se haga el pago de la retención que, para nuestro ejemplo, será durante el mes de febrero, por lo que en febrero el asiento complementario que debemos hacer es:

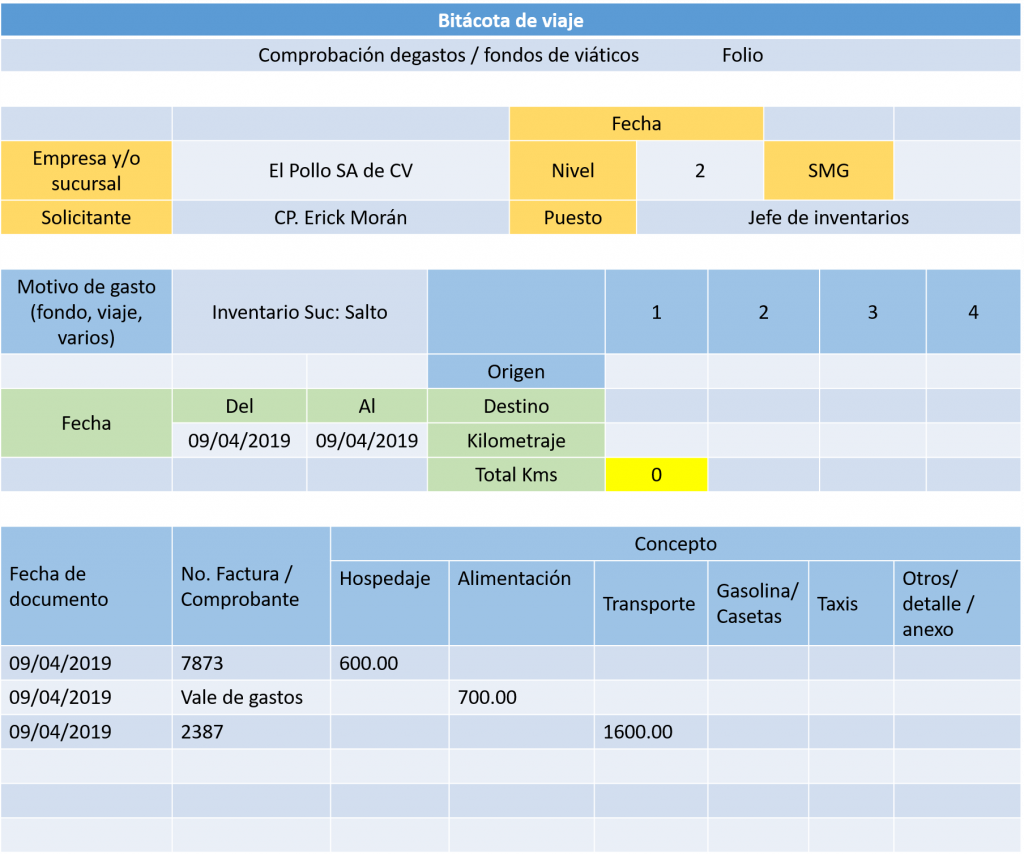

Quienes realicen erogaciones por viáticos y gastos de viaje, fuera de una faja de 50 kilómetros del domicilio del contribuyente, deberá entregar una relación o bitácora de dichas erogaciones, anexando además los CFDI o comprobantes de gastos realizados en el extranjero, los cuales deben cumplir con los requisitos que la autoridad fiscal establece.

Esta bitácora ayudará además a identificar cuáles son los gastos que no están siendo comprobados con CFDI que cumplen con requisitos fiscales.

Deducciones y/o acumulaciones

Las personas físicas que reciban viáticos y efectivamente los eroguen, podrán no presentar comprobantes fiscales hasta por un 20% del total de los viáticos erogados por cada ocasión y sin que exceda los $15,000.00 en el ejercicio. Dichas erogaciones se considerarán como ingresos exentos para el trabajador.

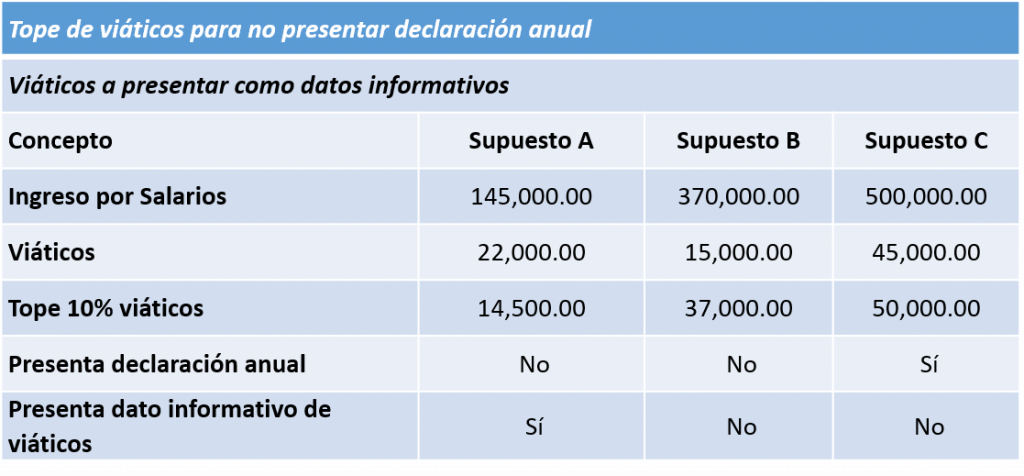

Por último, el párrafo tercero del artículo 150 de la LISR obliga a las personas físicas a declarar la totalidad de los ingresos cuando la suma total sea superior a $50,000.00, incluyendo también por los que no se esté obligado al pago del impuesto.

Así, puede darse el caso de que un contribuyente no esté obligado a presentar declaración anual, pero sí estar obligado a informar el monto de los viáticos percibidos:

El artículo 263 del reglamento de la LISR da la opción de no presentar el dato informativo de los viáticos recibidos hasta en un 10% del total de los ingresos pagados por el patrón por concepto de un servicio personal subordinado.

¿Cómo timbrar un viático en el CFDI?

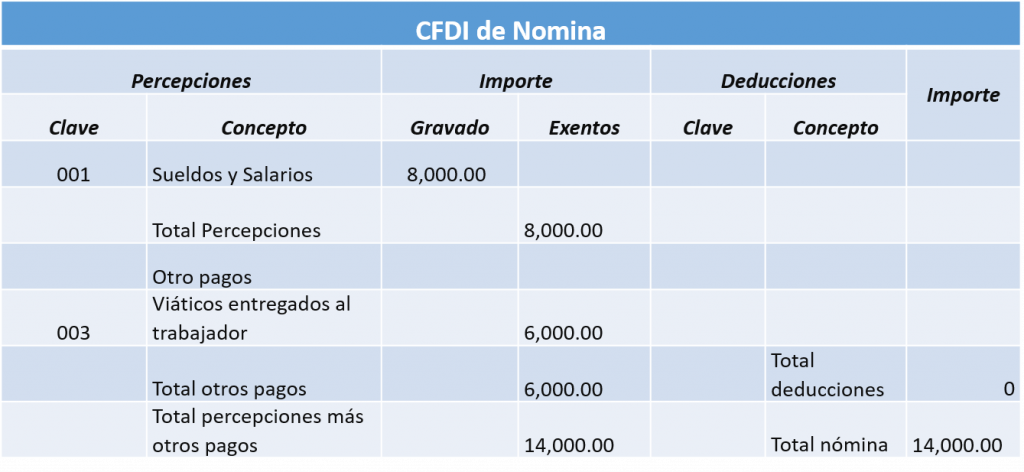

El artículo 99, fracción VI de la LISR, obliga a entregar a los trabajadores que prestaron servicios personales subordinados la constancia y comprobante fiscal del monto total de los viáticos pagados.

Conforme a la regla 2.7.5.3, se podrá dar por cumplida la fracción antes mencionada, cuando se expida y se entregue en tiempo y forma a los trabajadores el CFDI de nómina correspondiente, siempre que en dicho CFDI se refleje la información de viáticos correspondiente.

En el apéndice 4, de la Guía de llenado del CFDI de nómina, se muestran las opciones de timbrado que existen:

El pago del viático se puede incluir en el CFDI de nómina del periodo que corresponda y se entregó el recurso

Supongamos que el 10 de abril de 2019, la empresa Pollito SA de CV, le depositó al Contador Erick Morán $6,000.00 por concepto de viáticos para laborar tres días en la Ciudad de Monterrey, por lo que el CFDI de nómina quedará elaborado el 15 de abril, día de su quincena.

El importe del viático entregado es solamente informativo, aún no es ni exento ni gravado.

El CFDI se puede elaborar al momento de la comprobación del viático sin esperar a incluirlo en el CFDI de la siguiente quincena

Suponiendo que el trabajador erogó al 100% el importe de los viáticos y estos fueron comprobados con los CFDI correspondientes.

Recomendaciones finales

- Es necesario contar con una política de gastos que permita identificar un porcentaje comprobable de viáticos y gastos de viaje, así como un formato o bitácora que identifique y justifique el motivo de los viajes. Este último nos sirve para comprobar que efectivamente los gastos que no están comprobados con un CFDI, sí fueron realmente erogados y, por tanto, no deben acumularse al trabajador.

- Tener los contratos de comodato, mandato y de prestación de servicios necesarios para soportar estas operaciones y de ser posible que estén notariados.

- Realizar los ajustes necesarios en un sistema de nómina en línea para tener mayor control en este tipo de operaciones.

- No olvidemos además revisar la sustancia económica de la operación, puesto que algunos proveedores de bienes incluyen este tipo de operaciones dentro de los contratos que están celebrando.

Síguenos en Facebook

Contenido relacionado:

- Efectos contables y fiscales de los viáticos pagados a trabajadores

- ¿Son deducibles los viáticos para fines de ISR cuando se efectúan fuera de 50 kms.

- Requisitos para deducción de viáticos y gastos de viaje

También te puede interesar:

- Nuevas adecuaciones al Anexo 24 y el catálogo de cuentas

- SAT: informe tributario y de gestión 2017

- CFDI y nuevo complemento de gastos por cuenta de terceros, ¿requisito de deducción?

*********

Los comentarios u opiniones contenidos en los artículos publicados en Soy Conta, son responsabilidad de su autor, pudiendo ser distintos a los criterios dados a conocer por las autoridades fiscales; tampoco representan una asesoría, consejo o prestación de servicios de ninguna índole. 2018. Se prohíbe su reproducción total o parcial.